En algún momento de su operación, un negocio puede verse en la necesidad de recurrir a un financiamiento a corto plazo.

A diferencia del financiamiento a largo plazo, las decisiones financieras en el corto plazo se relacionan con entradas y salidas de efectivo que ocurren en un plazo máximo de 1 año.

Este tipo de decisiones pueden ser, por ejemplo, cuando una empresa manufacturera requiere de materias primas necesarias para la elaboración de productos que debe vender a fin de año y no cuenta con el capital necesario para adquirirlas.

Cuando estamos en esta situación, las decisiones que tomemos afectarán directamente las entradas y salidas de efectivo.

En este blog te hablaremos de algunos aspectos financieros que debes tomar en cuenta al realizar una planeación de financiamiento a corto plazo.

Elementos financieros involucrados en la planeación a corto a plazo

Para el financiamiento y planeación a corto plazo, se debe tomar en cuenta una figura financiera importante: el efectivo.

Debemos recordar que el activo circulante está compuesto por efectivo y otros activos que esperamos que se transformen en efectivo durante el ejercicio del año.

Los activos circulantes aparecen en nuestro balance general en orden de liquidez contable, es decir, qué tan fácilmente pueden convertirse en efectivo y cuánto tiempo podría tardar la conversión.

Recordemos que las principales partidas que figuran como activos circulantes en el balance son:

- Efectivo

- Cuentas por cobrar

- Títulos negociables

- Inventarios

- Equivalentes de efectivo: dinero en caja, dinero en cuenta de cheques o de ahorro.

Por otro lado, las empresas también recurren a deudas de corto plazo, que en conjunto se denominan pasivo circulante.

Este se encuentra conformado por obligaciones de pago en efectivo en un periodo menor a un año.

<< Aquí tienes los principales métodos para amortizar un financiamiento >>

Las cuentas principales del pasivo circulante, son:

- Cuentas por pagar: pago a proveedores

- Acreedores diversos

- Gastos por pagar

- Documentos por pagar: crédito financiero recibido a corto plazo

Los cambios en el efectivo son relevantes para la planeación y financiamiento a corto plazo. Saber de dónde proviene y cómo se utiliza, nos ayudará a identificar las necesidades de financiamiento de la empresa; para lograrlo, será necesario comprender la relación que tiene el efectivo con el capital de trabajo neto.

El capital de trabajo neto mide la liquidez a corto plazo de la empresa, es decir, es la cantidad de dinero que la empresa necesita para realizar sus operaciones con normalidad.

El activo circulante menos el pasivo circulante integran el capital de trabajo neto:

Capital de trabajo neto = efectivo + otros activos circulantes- pasivo circulante

Por lo tanto, el efectivo es:

Efectivo = deuda a largo plazo + capital contable - capital de trabajo neto (sin incluir efectivo) - activo fijo

Quiere decir que si incrementan los pasivos no circulantes y el capital contable y al mismo tiempo disminuyen los activos fijos y el capital de trabajo (sin efectivo), entonces aumentará el efectivo.

Como se puede observar, algunas actividades empresariales influyen en el incremento o disminución del efectivo.

A las actividades que incrementan el flujo de efectivo en un empresa se le conocen como orígenes del efectivo. Algunas de estas son:

- Aumento de la deuda a largo plazo

- Incremento de capital contable (venta de acciones)

- Venta de productos y servicios

- Venta de activos fijos

Por otro lado, las actividades que disminuyen el flujo de efectivo se conocen como aplicaciones de efectivo. Algunas de estas son:

- Decrecimiento de deuda a largo plazo (liquidación)

- Disminución del capital contable (recompra de acciones)

- Compra de materias primas, suministros y mercancías

- Pago de dividendos

Como se mencionó anteriormente, el capital de trabajo es la cantidad de dinero que la empresa necesita para realizar sus operaciones con normalidad. Estas operaciones pueden dividirse en dos ciclos principales: el ciclo del efectivo y el ciclo operativo.

Ciclo operativo y ciclo del efectivo

Ciclo operativo

Es el tiempo que transcurre entre la adquisición del inventario y la cobranza de las ventas. Se conforma de 2 partes:

- Periodo de inventario: el tiempo que pasa entre la adquisición del inventario y la venta del producto.

- Periodo de cuentas por cobrar: tiempo que transcurre desde la venta del producto hasta su cobro.

Ciclo operativo = periodo de inventario + periodo de cuentas por cobrar

Dentro de este ciclo podemos diferenciar otro que está directamente relacionado con los ingresos y egresos de dinero: el ciclo de efectivo.

Ciclo del efectivo

Comienza cuando se realiza el pago a proveedores y termina cuando se hacen las cobranzas de la venta.

- Periodo de cuentas por pagar: es el tiempo que la empresa puede tardar en realizar el pago a sus proveedores.

Ciclo de efectivo = ciclo operativo - periodo de cuentas por pagar

Las necesidades de capital de trabajo surgen de las diferencias temporales existentes entre el ciclo operativo y el ciclo de efectivo de una empresa.

Es necesario determinar la duración de cada uno de estos ciclos para identificar si existe la necesidad de recurrir a un financiamiento externo o alguna otra estrategia, como aumentar el tiempo de las cuentas por pagar. De esta forma, se podrán solventar las operaciones en lo que el efectivo se recupera por medio de las cuentas por cobrar.

<< ¿Que necesitas, crédito empresarial o crédito pyme?... Da clic aquí y descubre la respuesta >>

Ejemplo del ciclo operativo y del ciclo de efectivo

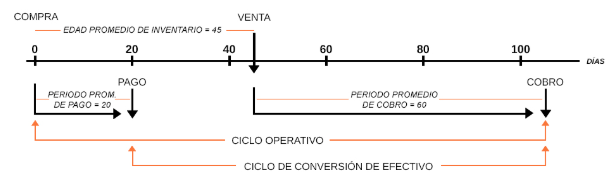

En la siguiente gráfica se observa a manera de ejemplo, los tiempos en los que se desarrollan los ciclos de acuerdo a las actividades de una empresa.

|

Compra de inventario |

día 0 |

Se inicia la operación. |

|

Pago a proveedores |

día 20 |

Se hizo la compra y estuvo 20 días en cuentas por pagar. Salida de efectivo. |

|

Venta de producto |

día 45 |

Permaneció en inventario 45 días. |

|

Cobro de la venta |

día 105 |

Permaneció 60 días en cuentas por cobrar. Regresa el efectivo a la empresa. Finaliza la operación. |

De esta manera obtenemos que:

- El ciclo operativo es igual al periodo de inventario + periodo de cuentas por cobrar, es decir: 45 + 60 días = 105 días.

- El ciclo de efectivo es igual al ciclo operativo - periodo de cuentas por pagar, es decir: 105 días - 20 días = 85 días.

Previamente, se debieron determinar los valores (en días) del periodo de inventario, periodo de cuentas por pagar y periodo de cuentas por cobrar.

Cuando una empresa no puede satisfacer sus salidas de efectivo, con fondos internos, probablemente se vea en la necesidad de obtener un crédito externo a corto plazo.

Por un financiamiento a corto plazo lo mejor es trabajar con cantidades apropiadas que no sobrepasen la capacidad de cumplir con la obligación.

Como en todos los casos, un financiamiento requiere de un trabajo de estudio previo de la solvencia + la liquidez de la empresa, y esto debe realizarse por un especialista financiero.

En Alpez Servicios Financieros, somos una sofom cuya misión es proporcionarte la asesoría y el financiamiento que necesitas para tu empresa.

Contacta a un asesor que te puede guiar en el proceso de decidir si necesitas un financiamiento a corto plazo.

.png?width=60&name=1e83e855cf163e59aaa9269050e6eec0%20(1).png)